Оглавление

В связи с реформой ККТ информации много, и обновляется она постоянно. На днях будет реализован второй этап, к которому нужно успеть подготовиться новичкам. А тем временем бывалые пользователи онлайн-касс должны заменить фискальные накопители. И все это на фоне поправок в 54-ФЗ, которые, наконец, приняты Госдумой.

О фискальном накопителе

Среди требований к фискальному накопителю основным является срок действия ключа фискального признака. Закон устанавливает, что накопитель не менее 36 месяцев должны использовать спецрежимники и субъекты, оказывающие услуги. Выбор предоставлен лишь тем из них, кто:

- совмещает специальный налоговый режим с основным;

- занимается сезонной либо временной деятельностью;

- использует ККТ в автономном режиме (не передает фискальные данные по интернету);

- является платежным агентом или субагентом (Постановление Правительства РФ от 25.01.2017 № 70).

Вне зависимости от системы налогообложения, продавцы подакцизных товаров применяют ФН на 13 месяцев.

Все прочие могут выбирать срок действия накопителя по своему усмотрению.

Вместе с тем в письме от 28.05.2018№ ЕД-4-20/10222@ Налоговая служба поясняет, что понятие сезонного или временного характера работы в законодательстве не раскрыто. И если налогоплательщик заявит, что его деятельность является именно таковой, то он сможет применять любой фискальный накопитель.

О замене ФН

Поскольку год назад накопителей сроком 36 месяцев в продаже не было, всем разрешили использовать 13-месячные устройства. Сейчас подходит пора их замены. Информация о том, что ФН нужно менять, отражается в отчетах об открытии и закрытии смены. В следующей таблице показано, как это будет выглядеть.

Таблица. Информация в отчете о том, что необходимо менять ФН

| Признак | Печатная форма | Что делать |

| Признак исчерпания ресурса ФН (тег 1050) | Ресурс ФН менее 30 дней | Замена ФН в указанный срок |

| Признак необходимости срочной замены ФН (тег 1051) | Ресурс ФН менее 3 дней | |

| Признак переполнения памяти ФН (тег 1052) | Память ФН заполнена | Осталось менее 1% памяти, нужно срочно заменить ФН |

Что будет, если пользователь не обратит внимания на это предупреждение? По истечении оставшегося срока или заполнении объема памяти ККТ не сможет оформлять продажи. Вместо этого будет выдаваться ошибка, например, 215 «Закончен срок эксплуатации ФН». Расчеты придется приостановить и в срочном порядке заменить фискальный накопитель.

Смена формата фискальных данных

В связи с предстоящей заменой ФН, напомним о необходимости правильно выбрать не только срок его действия, но и формат передачи фискальных данных. С начала следующего года формат ФФД 1.0 поддерживаться не будет, поэтому нужно выбирать накопители, которые передают фискальные данные в форматах 1.05 и 1.1

Помимо подбор соответствующего накопителя, нужно произвести перепрошивку кассы, если она не поддерживает более продвинутый формат. Также следует учесть, что и кассовая программа должна уметь работать с ФФД 1.05 или 1.1

Реквизиты кассового чека

Очень важным моментом в работе с ККТ является перечень обязательных реквизитов кассового чека. Их более 20, и все они указаны в статье 4.7 закона 54-ФЗ. Среди них, например, ставка и сумма НДС по всем товарам в чеке, сумма налога по каждой ставке, сумма чека без НДС.

Если субъект не является плательщиком НДС, то ставка налога и сумма по каждой ставке не указывается (письмо ФНС от 15.03.2018 № 13–11/052776@). При этом сумму по чеку без налога нужно указать обязательно. Кстати, режим налогообложения также теперь нужно указывать в чеке — это еще один обязательный реквизит. То же самое относится и к ФИО кассира.

При нарушении требований о наличии в чеке обязательных реквизитов полагается штраф по пункту 4 статьи 14.5 КоАП.

Вместе с тем в кассовом чеке можно предусмотреть и дополнительные реквизиты, если того требует специфика деятельности (письмо Минфина от 19.01.18 № 03-01-15/2887).

Что будет

В прошлых материалах мы неоднократно упоминали законопроект № 344028-7, который вносит множество поправок в закон 54-ФЗ. Сегодня депутаты приняли его в третьем, заключительном чтении. Отметим основные изменения:

- Уточнено понятие «расчет». Теперь под ним понимается не только прием и выплата денежных средств, в том числе безналичных и электронных, за реализуемые товары и услуги, выполняемые работы и принятые ставки. К нему отнесены прием и выплата денежных средств в виде предварительной или оплаты аванса, зачет и возврат предварительной оплаты или аванса, выдача и погашение займа либо предоставление и получение иного встречного предоставления за товары, работы и услуги.

- Появилась ясность по поводу расчетов в безналичном порядке. Чек в этом случае должен формироваться не позднее следующего рабочего дня после того, как был произведен расчет, но до передачи товара покупателю.

- Был немного изменен список видов деятельности, при которых можно не применять кассовую технику. Теперь этот будет позволено торговцам разливным молоком, библиотекам, платным парковкам.

- Предприниматели на патентной системе получили освобождение от применения ККТ при занятии некоторыми видами деятельности. Однако наиболее распространенные виды в этот перечень не вошли.

- В кассовом чеке утверждены новые реквизиты. Так, если чек оформляется при покупке юридическим лицом или ИП, то в нем нужно прописывать название и ИНН покупателя. Если реализуется импортный товар, нужно указывать сведения о стране происхождения, сумму акциза и регистрационный номер таможенной декларации.

- Внесены поправки для отдельных видов деятельности, например, для торговли через вендинговые автоматы.

Что делать малому бизнесу, чтобы выполнить требования закона

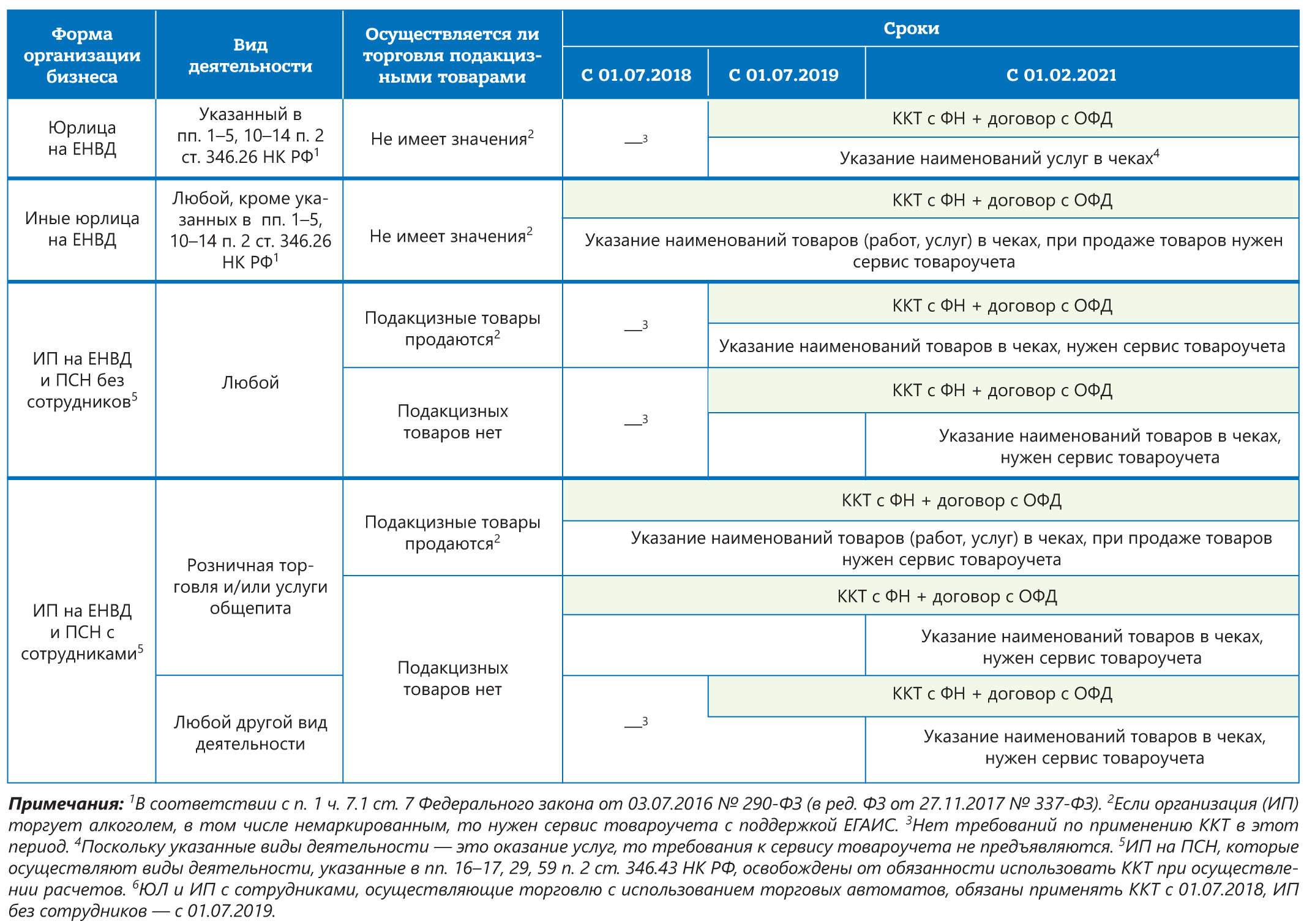

Теперь расскажем о том, как субъектам, для которых пока действует отсрочка по кассам, не нарушить закон 54-ФЗ.

В первую очередь, нужно определиться, к какому сроку необходимо установить ККТ. В этом поможет следующая схема:

Если вы убедились, что пора обзавестись кассой, действуйте по следующему алгоритму:

- Выбрать модель ККТ. Необходимо проверить, чтобы она числилась в реестре ФНС, а также учесть специфику бизнеса.

- Выбрать фискальный накопитель. Чаще всего кассовый аппарат уже укомплектована этим устройством. При выборе обратите внимание на:

- срок действия ключ от фискального признака;

- формат фискальных данных.

Также следует учесть объем продаж, которые будут проходить через эту кассу. Если их планируется довольно много, лучше взять накопитель на 13 месяцев (при условии, что закон позволяет вам выбор). Все ФН вне зависимости от срока действия имеют одинаковый ресурс памяти, при этом 36-месячные стоят дороже.

- Выбрать ОФД. Оператор фискальных данных обеспечивает передачу информации из вашей кассы в Налоговую службу, и без него этот процесс не может быть осуществлен. Схема взаимодействия между участниками процесса обмена данными приведена на следующем изображении:

Взаимодействие звеньев цепи передачи фискальных данных

Сегодня в России действует 18 ОФД — все они предлагают договоры по схожим ценам. Более продвинутые имеют функциональный личный кабинет, в котором содержится информация для анализа деятельности организации.И еще один немаловажный фактор — как давно компания на рынке схожих услуг. Если ее имя на слуху и в течение многих лет она предлагает пользователям разные услуги, например, электронный документооборот, то это большой плюс. Ведь у такого ОФД отработана техническая сторона вопроса и отлажены процессы взаимодействия с контролирующими органами.

- Зарегистрировать кассу в Налоговой службе. Это можно сделать при очном посещении, однако гораздо удобнее пройти всю процедуру через личный кабинет ККТ на сайте ФНС.

- Применить налоговый вычет. Он положен только ИП на ЕНВД и ПСН. Сумма вычета — 18 тыс. рублей за каждый экземпляр внедренной кассовой техники. Распространяется он не только на стоимость аппарата, но и на прочие затраты — покупку ФН, установку и настройку ККТ, внедрение и доработку программного обеспечения и так далее. Преференция может быть использована предпринимателями, которые внедрят кассовую технику до наступления определенного срока:

- ИП, занятые сфере торговли и общепита и привлекающие наемный персонал — до 1 июля 2018 года.

- ИП, работающие без сотрудников в торговле или общепите либо оказывающие услуги — до 1 июля 2019 года.